EFD-Reinf série 4-000 – R-4020 – Retenções na Fonte Pessoa Jurídica

Continuando nossa série de artigos sobre a EFD-Reinf, chegou a hora de falarmos sobre o R-4020 evento de pagamentos a beneficiário pessoa jurídica.

Ainda não iniciamos a entrega dos eventos da série 4-000, isso só acontecerá a partir da competência de setembro de 2023. Mas já existe a necessidade de conhecer os novos eventos para podermos deixar as empresas adaptadas para sua entrega.

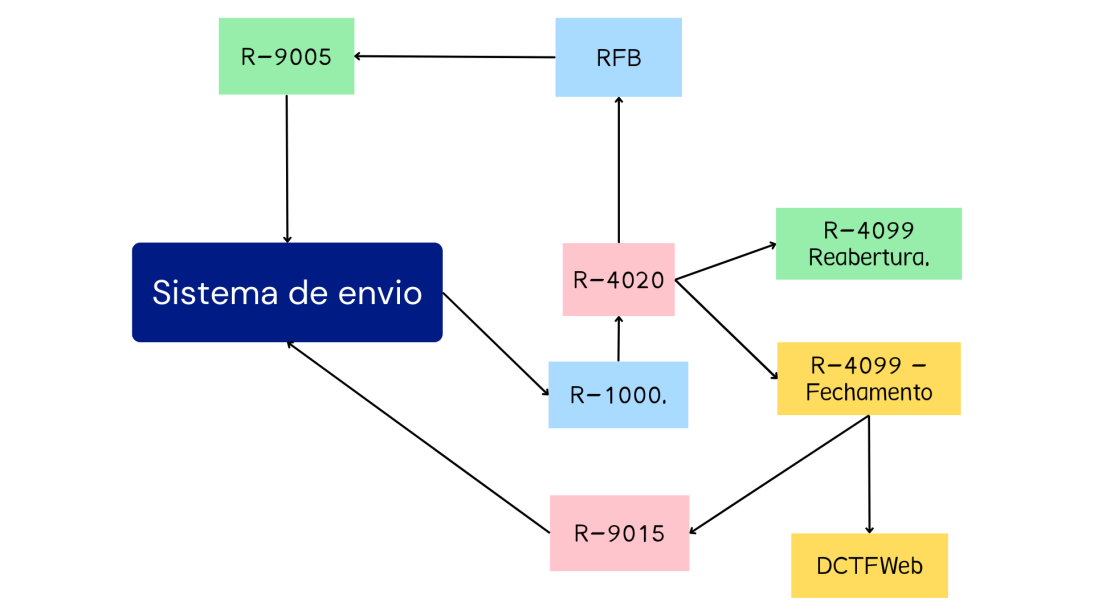

Primeiramente, vamos entender a lógica de envio do R-4020, pela imagem a seguir é possível perceber que ele segue praticamente o mesmo fluxo de envio dos demais eventos que já temos na EFD-Reinf.

No evento R-4020, e em todos os eventos da série 4-000, a mudança maior é que os fechamentos e reaberturas, bem como os eventos de retorno são separados da série 2-000. Mas as demais regras hierárquicas, como ter de existir um R-1000, ter de fazer o fechamento dentro do prazo de envio, entre outras regras, permanecem as mesmas.

A título de exemplo, sobre essa questão da independência dos fechamentos da série 2-000 e 4-000 vamos supor que a empresa CIA das Retenções, contrate um serviço de limpeza de outra empresa.

Os valores de retenções foram todos corretamente discriminados em nota fiscal, sendo a nota no valor de R$ 11.000,00. Os valores de retenção são 11% INSS = 1.210,00, IR 1,5% = 165,00, PIS 0,65% = 71,50, Cofins 3% = 330,00 e CSLL 1% = 110,00.

E empresa CIA das retenções é a tomadora, portanto, responsável pelo pagamento destas retenções, e ela enviará a série 2-000 para o INSS e 4-000 para as demais retenções.

Para tanto ela terá:

- R-2010 – informando a contratação do serviço e a respectiva retenção da contribuição previdenciária, que no caso é R$ 1.210,00

- R-4020 – para os casos onde o prestador/beneficiário é PJ, que é o nosso caso, declaramos as informações no R-4020. A empresa informará o pagamento ou crédito do serviço e a respectiva retenção do PIS, Cofins, CSLL e IR .

Temos então dois eventos a serem enviados, devendo cada um respeitar o seu período de apuração, então uma mesma nota pode ser enviada em mais de um período.

Isso porque, cada um dos tributos acima tem seus respectivos fatos geradores que podem ocorrer em momentos distintos na linha do tempo.

O evento R-2010 deve ser enviado no período de apuração correspondente a emissão da nota fiscal e o evento R-4020 será enviado no período de apuração em que ocorrer o pagamento ou crédito ao fornecedor dos serviços.

Prazo de envio:

Os eventos R-4020, assim como os demais da série 4-000 devem ser enviados até o dia 15 do mês seguinte por meio do R-4099. Esses eventos respeitarão essa data mesmo que existam tributos com pagamento diário, semanal, decendial ou quinzenal. Porque os eventos são entregues com base na data do fato gerador do tributo e não na data de vencimento da guia do tributo.

Por exemplo, na tabela abaixo temos uma nota com data de 15/09/2023 com retenção de INSS, PIS, Cofins e CSLL, sendo que para o INSS consideramos a data da nota, e o PIS, Cofins e CSLL retidos a data do pagamento.

Neste caso, tendo como data de pagamento 06/10/2023, o prazo para envio das informações da retenção de PIS, Cofins e CSLL será para 15/11/2023.

Considerando esse cenário e já pensando na DCTFWeb, como ficariam então os recolhimentos das guias diárias, semanais, decendiais e quinzenais? Na parte de recolhimento de tributos, existe um esforço por parte da Receita Federal em tentar unificar essas datas de vencimentos esparsas, para dia 20 do mês subsequente.

Na realidade, se isso acontecer então teríamos uma única data de vencimento, mas na hipótese de isso não acontecer é provável que o contribuinte terá de fazer guias via Sicalc mesmo, para pagamentos destes tributos em questão, e depois fazer o abatimento destes pagamentos na DCTFWeb.

A regra como comentado, neste caso, não está definida, então para isso temos de aguardar futuras definições, entretanto a declaração deve ser feita de qualquer forma.

Os eventos R-4020 vão alimentar a DCTFWeb com as informações dos valores de tributos a serem recolhidos e alimentarão os sistemas de malha fiscal da RFB.

Devem ser entregues pelas pessoas físicas ou jurídicas conceituadas como fonte pagadora de rendimentos a pessoas jurídicas.

Por fim, as informações do R-4020, assim como no R-4010 devem ser declaradas levando em conta a identificação do rendimento por meio da tabela 01.

O contribuinte deve observar os códigos da tabela 01, relacionados para o R-4020 no MOR em seu anexo I, lá estão listados todos os códigos de natureza de rendimento, e seu respectivo código de receita.

Após essa verificação ficará mais fácil para o declarante saber qual código de rendimento usar para declarar os tributos do R-4020.

Fonte:t EFD-Reinf série 4-000 – R-4020 – Retenções na Fonte Pessoa Jurídica